Die Wahl der richtigen Kreditkarte kann eine Herausforderung sein, vor allem, wenn man die Vielzahl an Angeboten betrachtet. Ein Kreditkarten Vergleich hilft dabei, die individuelle beste Kreditkarte zu finden. In Deutschland gibt es eine große Auswahl, von Kreditkarten ohne Gebühren bis hin zu speziellen Prämienkarten. Unterschiedliche Lebensstile verlangen unterschiedliche Lösungen; ob für Reisen oder den Alltag, die Wahl kann entscheidend für die finanzielle Flexibilität sein. In diesem Artikel werden die besten Kreditkarten Deutschland betrachtet und die wichtigsten Merkmale herausgestellt, um Lesern eine informierte Entscheidung zu ermöglichen.

Kreditkarten Vergleich: Was macht eine gute Kreditkarte aus?

Die Auswahl einer geeigneten Kreditkarte kann entscheidend für die finanzielle Flexibilität und Sicherheit sein. Eine gute Kreditkarte bietet nicht nur einfache Bezahlmöglichkeiten, sondern auch viele Vorteile, die den Alltag erleichtern. Für Reisende ist eine Kreditkarte für Reisende besonders wichtig, da sie häufig Reiseversicherungen und spezielle Rabatte bieten kann.

Funktionen und Vorteile von Kreditkarten

Kreditkarten bieten zahlreiche Funktionen, die den Alltag bereichern. Hier sind einige der wichtigsten Vorteile:

- Online-Zahlungen: Sichere und einfache Transaktionen beim Einkaufen im Internet.

- Kreditkarte mit Versicherung: Viele Kreditkarten beinhalten Reiseversicherungen, die im Notfall wertvolle Unterstützung bieten.

- Kreditkarten Bonuspunkte: Mit jeder Transaktion können Punkte gesammelt werden, die gegen Prämien eingelöst werden können.

- Flexibilität bei der Rückzahlung: Eine flexible Rückzahlung Kreditkarte ermöglicht es, den Gesamtbetrag in Raten zu begleichen.

Die wichtigsten Kriterien zur Auswahl

Bei der Auswahl einer Kreditkarte sollten verschiedene Kriterien berücksichtigt werden. Diese helfen dabei, die Angebote zu vergleichen und die beste Entscheidung zu treffen:

- Gebühren: Achten Sie auf jährliche Gebühren und Auslandseinsatzgebühren.

- Zinsen: Informieren Sie sich über die Zinsen für ausstehende Beträge, insbesondere bei einer Kreditkarte für Studenten, die oft mit anderen finanziellen Verpflichtungen jonglieren müssen.

- Sicherheitsmerkmale: Prüfen Sie, welche Sicherheitsfunktionen angeboten werden, um Missbrauch zu verhindern.

- Zusätzliche Angebote: Manche Karten bieten Rabatte auf Reisen oder beim Einkaufen.

Welche Kreditkarte passt zu dir? Ein Vergleich

Die Auswahl einer passenden Kreditkarte kann die eigenen Finanzen erheblich beeinflussen. Daher ist es entscheidend, verschiedene Kreditkartenanbieter zu vergleichen und sich über die unterschiedlichen Typen zu informieren. Dieser Abschnitt hilft dabei, die besten Optionen für Kreditkarten 2024 und Kreditkarten 2025 zu identifizieren, um die Bedürfnisse im Alltag und auf Reisen optimal abzudecken.

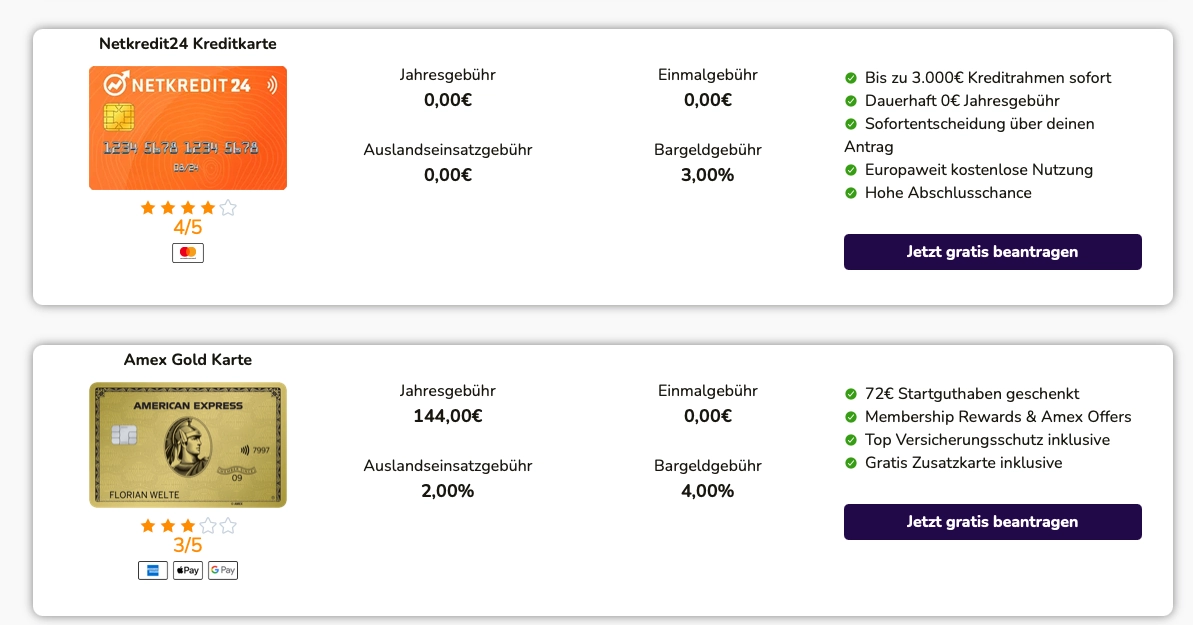

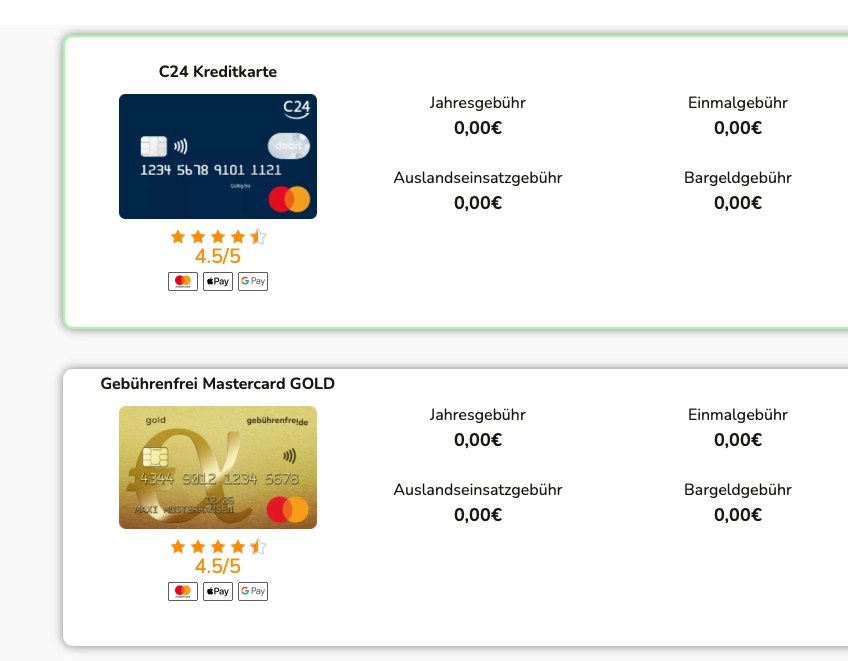

Vergleich von Kreditkartenanbieter

Verschiedene Kreditkartenanbieter überzeugen durch unterschiedliche Angebote. Anleger sollten die Kreditkartenbedingungen im Detail prüfen, um die besten Kreditkarten Prämien und Vorteile zu erhalten. Beliebte Anbieter wie Visa, Mastercard und American Express bieten sowohl klassische Kreditkarten als auch speziellere Angebote, die auf die individuellen Anforderungen abgestimmt sind.

Unterschiede zwischen den verschiedenen Kreditkartentypen

Kreditkarten sind nicht gleich Kreditkarten. Bei der Auswahl sollte man die verschiedenen Typen, wie klassische Kreditkarten, Prepaid-Karten und Reise-Kreditkarten, betrachten. Eine Kreditkarte für den Alltag eignet sich optimal für regelmäßige Einkäufe, während Reise-Kreditkarten spezielle Vorteile für Vielreisende bieten, wie zum Beispiel kostenfreies Bargeldabheben im Ausland. Auf diese Weise können Nutzer 2024 und 2025 die Vorzüge jeder Kreditkartenart optimal nutzen.

Die beste Kreditkarte für Reisen und Alltag

Die Wahl der richtigen Kreditkarte spielt eine entscheidende Rolle, insbesondere für Reisende und Personen, die ihre Finanzen im Alltag verwalten möchten. Eine gut ausgewählte Kreditkarte kann zahlreiche Vorteile bieten, sei es für unterwegs oder beim Einkaufen. In diesem Abschnitt werden die besonderen Merkmale von Kreditkarten beleuchtet, die für Reisen und den täglichen Gebrauch optimiert sind.

Reise-Kreditkarten: Vorteile für Vielreisende

Reise-Kreditkarten zeichnen sich durch eine Vielzahl von Vorteilen aus, die speziell auf die Bedürfnisse von Vielreisenden zugeschnitten sind. Viele dieser Karten bieten:

- keine Auslandseinsatzgebühren, was beim Bezahlen in anderen Ländern Kosten spart

- Reiserücktrittsversicherungen, die finanzielle Sicherheit bei unvorhergesehenen Ereignissen bieten

- Bonusprogramme, die für jeden ausgegebenen Euro Punkte sammeln, die später für Reisen oder andere Prämien eingelöst werden können

Mit einer Reise-Kreditkarte bleibt die finanzielle Freiheit auch im Ausland erhalten, und die Reisenden genießen eine reibungslose Zahlungsabwicklung.

Kreditkarte für den Alltag: Flexibilität im täglichen Gebrauch

Eine Kreditkarte für den Alltag bietet immense Flexibilität. Diese Karten ermöglichen Einkäufe sowohl online als auch im Einzelhandel ohne den Aufwand von Bargeld. Zu den wichtigsten Vorteilen gehören:

- bequeme Rückzahlungsoptionen, die es ermöglichen, größere Beträge über Zeit zurückzuzahlen

- keine Gebühren für alltägliche Einkäufe, wenn eine Kreditkarte ohne Gebühren genutzt wird

- Änderungen beim Finanzmanagement durch die Möglichkeit, Ausgaben in Echtzeit zu verfolgen

Die richtige Kreditkarte für den Alltag unterstützt nicht nur beim Einkauf, sondern ermöglicht auch eine einfache Budgetierung und Planung der Finanzen.

Bester Kreditkarten Bonus und Prämien nutzen

Für viele Karteninhaber sind die Kreditkarten Bonuspunkte ein entscheidendes Merkmal bei der Auswahl der richtigen Kreditkarte. Diese Punkte sammeln sich häufig durch alltägliche Ausgaben, sei es beim Tanken, Einkaufen oder beim online Bezahlen. Mit Verständnis darüber, wie diese Systeme funktionieren, kann jeder Nutzer gezielt Vorteile daraus schöpfen und seine Ausgaben optimal gestalten.

Kreditkarten Bonuspunkte: So funktioniert’s

Die Ansammlung von Kreditkarten Bonuspunkten erfolgt in der Regel durch eine bestimmte prozentuale Rückvergütung auf jeden Einkauf. Zudem bieten viele Anbieter spezielle Bonusaktionen, bei denen man bei bestimmten Händlern oder während Aktionszeiträumen zusätzliche Punkte sammeln kann. Das ist eine großartige Möglichkeit, die eigenen Kreditkarten Prämien zu maximieren und von attraktiven Angeboten zu profitieren.

Kreditkarten Prämien auswählen und einlösen

Nachdem man ausreichend Kreditkarten Bonuspunkte gesammelt hat, muss man überlegen, wie man diese optimal nutzen kann. Verschiedene Prämienprogramme bieten unterschiedliche Optionen, von Cashbacks über Reiseprämien bis hin zu Rabatten auf zukünftige Einkäufe. Wichtig ist, dass die Auswahl der Prämien den eigenen Interessen und Bedürfnissen entspricht, um den größtmöglichen Nutzen aus der Kreditkarte zu ziehen.